Economía

La gran crisis del 2005:

Ésta es la batalla decisiva

por Lyndon H. LaRouche

Puede decirse ahora que la fase final del partido que se decide en 2005 comenzó en octubre de 1987, cuando Estados Unidos fue golpeado por una nueva gran crisis bursátil en Nueva York como la de 1929. El flamante presidente entrante de la Reserva Federal Alan Greenspan dijo, en efecto: "Detengan todo hasta que yo llegue".

Ese ciclo inflacionario que Greenspan desató entonces ahora llega a su fin. Ese ciclo, que ya entró en su fase hiperinflacionaria hace poco en el mercado de productos primarios, culminará en el más grande derrumbe monetario–financiero hiperinflacionario internacional de la historia moderna, a menos que la política de EU y otros se aparte súbita y radicalmente de las tendencias que han prevalecido en EU en los últimos treinta y cinco años.

Yo lo sé, pues hablo con la autoridad de alguien que, como consta públicamente, desde los 1960 ha sido el más exitoso de los pronosticadores reconocidos de largo plazo. Mira algunos puntos salientes de ese historial tan documentado.

De principios a mediados de 1987, en repetidas declaraciones públicas que hice en mi calidad de candidato presidencial, pronostiqué la casi inevitabilidad de que ocurriera un crac de gran magnitud en la Bolsa de Valores de Nueva York en las primeras dos semanas del octubre venidero, tal como había pronosticado la virtual inevitabilidad del desplome de 1971 del dólar estadounidense durante la presidencia de Richard Nixon, y advertido, ya desde 1979, la inevitabilidad inminente del proceso que acarreó las condiciones del crac de 1987 en el mercado bursátil de Nueva York. Asimismo, en febrero de 1983 le advertí al representante extraoficial del Gobierno soviético que su economía se desplomaría "en unos cinco años" si rechazaban la política que el presidente Ronald Reagan estaba por anunciar al mes siguiente como la Iniciativa de Defensa Estratégica estadounidense (IDE). Cuando pronostico cosas de mediano a largo plazo como esas hoy, los economistas serios escuchan respetuosos, estén o no totalmente de acuerdo.

De hecho, reiteré dos pronósticos importantes en esa época. Primero, seguí reiterando mi advertencia de 1983 de que, si el presidente Reagan presentaba lo que pronto habría de conocerse como su propuesta de una Iniciativa de Defensa Estratégica, y el Gobierno soviético de Yuri Andrópov rechazaba entonces esa oferta del Presidente, la economía soviética caería "en unos cinco años". El 12 de octubre de 1988, un año después del crac del mercado bursátil estadounidense de octubre de 1987, advertí en un programa televisado por cadena nacional en EU, que el mundo estaba a punto de presenciar la disolución del sistema económico soviético, una disolución que probablemente comenzaría pronto en Polonia, y llevaría a la reunificación de Alemania con Berlín designada como su futura capital. La mayoría de las élites de EUA cometieron el error de rechazar mi advertencia de que era probable que hubiera un crac en octubre de 1987, del mismo modo que, aun un año después, rechazaron como algo más o menos absurdo mi pronóstico político y económico combinado de un inminente desplome ahora inevitable de la economía soviética.

Por ejemplo, aunque el candidato republicano Ronald Reagan merecía derrotar a su oponente George H.W. Bush en la elección primaria de Nueva Hampshire en 1980, en gran medida ganó por el historial de Bush como socio de la misma Comisión Trilateral que encabezaba Zbigniew Brzezinski, cuyas políticas también llevaron al presidente Jimmy Carter a la derrota en la elección general de ese año. Fueron los ataques del equipo de Bush a mi campaña por la candidatura presidencial demócrata ese año, los que sacaron a relucir a nivel nacional la conexión de Bush con la Trilateral, lo que de ese modo ayudó a Ronald Reagan a propinarle una derrota humillante a Bush en esa primaria.

Los miembros normales de mi generación odiaban a la Comisión Trilateral por las grandes catástrofes económicas acarreadas por los partidarios de cambiar una economía productiva por una de "servicios". Muchos de los demócratas tradicionales de mi generación, quienes estaban vivitos y coleando entonces, abandonaron por un tiempo las filas demócratas para convertirse en "republicanos de Reagan", a resultas de la pasmosa transformación destructiva de la economía productiva de EU, de una fundada en los principios del "comercio justo", en una posindustrial de "servicios", transformación que llevó a cabo el Gobierno de Carter. Los motivos de ese cambio entonces, son parecidos a las causas del desplome catastrófico de la base de apoyo popular del actual Gobierno de Bush.

Por desgracia, las mismas tendencias políticas que iniciaron los Gobiernos de Nixon y Carter, han definido una tendencia continua en la forma de pensar de los dos partidos políticos principales desde entonces, hasta que los recientes sucesos trascendentales de fines del 2004 y principios del 2005 regresaron al Partido Demócrata a la orientación del presidente Franklin Roosevelt. Los errores de los 1970 y 1980 aceleraron el descenso de la economía estadounidense; las tendencias con Greenspan en los 1990 y en el siglo que corre hasta la fecha, prácticamente han destruido mucho del potencial de recuperación económica que aún existía hasta 1989.

Si confinamos las comparaciones a los antecedentes de quienes han hecho pronósticos públicos de largo plazo, no hay ninguna duda razonable de que mi historial es, con mucho, el mejor de las últimas décadas. Dada la actual situación económica cada vez más desesperada de las Américas, Europa y otras partes, ese historial es un aspecto fundamental, una norma de comparación importante, al medir la competencia o incompetencia de los cálculos de cualquier pronosticador conocido hoy. Pueda que no te guste ese hecho, pero el futuro de tu familia quizás dependa de él ahora.

Como consta, he sido el pronosticador económico de largo plazo más exitoso de los últimos cuarenta años. Sin embargo, nunca predije una ruina inevitable, y no predigo que sea inevitable ahora. Es el libre albedrío humano, no la estadística, lo que define el curso de la historia. Nunca he presentado otra cosa —como ahora— que no sean medidas que representen las soluciones necesarias para evitar catástrofes económicas en ciernes. Así que, hay cosas que podemos hacer ahora mismo para controlar la actual catástrofe monetario–financiera. No obstante, los políticos o economistas que temen que los acusen de "pesimismo político", son los peores enemigos de sí mismos, y tampoco le hacen mucho bien al resto de la humanidad. Si no combates las políticas malas por su nombre, no las eliminarás. Si no desenmascaras y eliminas las políticas malas, y eres una persona influyente, eres parte del problema que necesita corregirse por el bienestar de la especie humana hoy. Pasó a explicar eso aquí de una vez.

En efecto, lo que el darwinista social a lo Ayn Rand de Greenspan ha hecho, es aprovechar su influencia abusiva sobre la política económica y monetario–financiera de EU para crear la mayor burbuja estilo John Law de la historia. "Atlas" Greenspan se encogió de hombros, y el mundo económico de EU cayó como, quizás, él quería. Esta burbuja de Greenspan se funda en gran medida en una forma de "apuestas colaterales" conocidas por eufemismos tales como "derivados financieros" y "fondos compensatorios". Él y sus cómplices crearon lo que ha resultado ser una burbuja financiera mucho más amenazante hoy que la hiperinflación de la Alemania de 1923. Puede que "Burbujas" Greenspan y sus cómplices se lleven, y con razón, mucho del crédito por posponer el día del juicio por tanto tiempo como lo han hecho; lo hicieron al posponer el desplome prácticamente inevitable a través de empeorar todo mucho más ahora que si nunca hubiera existido.

El fin de ese nuevo ciclo financiero, que las estafas de Greenspan sólo han pospuesto y empeorado, ha llegado ahora, con la destrucción en gran medida de nuestros activos y con una gran acumulación de cargos e intereses compuestos estilo Enron que, se suman de forma onerosa a la factura que ahora le toca pagar a nuestra república. Ahora estamos atrapados en la fase final de ese ciclo "Alan Greenspan" de vicio mandevilleano de 1987–2005.

En consecuencia, lo que experimentamos en estos momentos es el efecto de un alza en el camino hacia lo que está convirtiéndose en el mayor desplome financiero en la historia de la civilización europea desde la Nueva Era de Tinieblas medieval. Ésa fue la Nueva Era de Tinieblas que arrasó con la mitad de las parroquias y con un tercio de la población de Europa a mediados del siglo 14. Ese desplome del siglo 14 había sido el más grande de toda la historia europea desde la caída del Imperio Romano occidental. La amenaza actual es comparable con ese precedente.

No por ello debes suponer que la situación es irremediable. Como dijo alguna vez el economista John Kenneth Galbraith, lo que se vino abajo en el Wall Street de Nueva York en 1929, después de todo, fue "sólo papel". A la sociedad la gobierna el libre albedrío de seres humanos individuales, no la estadística; es el libre albedrío al que debe encomiarse o culparse por cada éxito o catástrofe del hombre.

Lo que redujo a la mitad la economía estadounidense con el presidente Herbert Hoover, no fue el crac del 29. Lo que derruyó la mitad de la economía estadounidense fueron las "políticas premeditadas" que Andrew Mellon y el presidente Herbert Hoover perpetuaron luego de ese crac del 29, cuando las medidas a tomar debieron ser las de una recuperación exitosa, como las que el presidente Franklin Roosevelt adoptó desde el día que tomó posesión en marzo de 1933. Las políticas de George W. Bush son como las del famoso "Loco Eddie": dementes. Son muchísimo peores y más peligrosas para la humanidad que las de Coolidge, Hoover y Andrew Mellon, quienes nos dieron la Gran Depresión de los 1930.

La Nueva Era de Tinieblas del siglo 14 tampoco era un caso sin remedio. El surgimiento del Renacimiento del siglo 15 con centro en Italia marcó el comienzo de la historia moderna. Antes del régimen de Nixon en EU, a pesar de todos los horrores que la civilización europea había vivido desde los grandes logros de la Florencia de 1439 d.C., el progreso neto en la condición de la humanidad en Europa y las Américas a lo largo de los siglos desde el tratado de Westfalia de 1648 ha seguido, en el largo plazo, un curso ascendente en la economía y las condiciones de vida relacionadas, a pesar de algunos reveses graves. Desde que empezaron los cambios radicales de política con Nixon, la perspectiva de largo plazo de una inminente caída en una nueva Era de Tinieblas ha hecho presa del mundo entero.

En suma, la humanidad no enfrenta una condición estadística inexorable, si un segmento suficiente grande de ella decide descubrir y aplicar los remedios que la experiencia nos muestra que siempre existen.

En suma, si decidimos abandonar esos cambios de políticas que han arruinado nuestra economía desde mediados y fines de los 1960, y regresamos a la clase de orientación que imperaba en el período de 1940–1964, esta economía podría recuperarse. Sin embargo, de apegarnos a las políticas del "rebelde sin causa envaselinado" del mentado "cambio de paradigma cultural" del Gobierno de Nixon y después, nuestra situación sería desesperada. Si estamos dispuestos a darle marcha atrás a esos errores de los últimos cuarenta y tantos años, entonces pudiéramos decir, como dijera Roosevelt, que a lo único que hay que temerle es al temor mismo.

La modalidad hiperinflacionaria del crac monetario–financiero que ahora embiste no data de tiempos recientes. La crisis actual tiene sus raíces en ciertos cambios de la política estadounidense que tuvieron lugar primero —y seguido— durante el Gobierno de Harry S. Truman; pero, el cambio neto del crecimiento continuo bajo el sistema original de Bretton Woods de Franklin Roosevelt no devino en una decadencia físico–económica neta sino hasta fines de los 1960, una decadencia que ha venido acelerando, en promedio, desde el cambio de 1971–1972 a un sistema de tipos de cambio flotantes, el cambio de una economía orientada a la producción a una de "servicios", como la llaman. Hasta antes del reinado de Alan Greenspan, las peores consecuencias eran las que derivaban de la influencia de figuras de los Gobiernos de Nixon y Carter tales como George Shultz y Henry Kissinger, y de la Comisión Trilateral de Zbigniew Brzezinski. "Burbujas" Greenspan empeoró todo mucho más.

En efecto, las directrices de Greenspan al frente del sistema de la Reserva Federal apenas encubrieron el ritmo al que la economía avanzaba hacia el infierno a todo lo largo de los 1990, hasta el desplome de la burbuja de la informática y la sucesiva toma de posesión del presidente George W. Bush hijo. La última fase, la de la hiperinflación desbocada en los mercados de los productos primarios, erupcionó en la forma de las explosivas crisis especulativas de los fondos compensatorios a principios del 2005. Si los gobiernos no le ponen alto, este brote hiperinflacionario en los precios de los productos primarios tendrá muy pronto repercusiones de magnitud global, como las que Alemania experimentó entre mediados y fines de 1923. La fase Greenspan de la decadencia económica de largo aliento de los últimos treinta y cinco años está por llegar a un fin súbito y explosivo. El mundo vive los últimas capítulos de la fase concluyente del actual final del partido mundial.

El estado de la economía estadounidense es muchísimo peor hoy que la creada por los malos manejos de Hoover; pero, no obstante, los métodos necesarios para emprender una recuperación exitosa serán, en última instancia, más o menos los mismos que los que Roosevelt empleó para transformar la quebrada economía estadounidense de 1933, en lo que devino, en 1945, en la potencia económica más grande que el mundo jamás haya visto. No fue la guerra la que tornó poderosa nuestra economía; fue la maquinaria económica que se creó en el período de 1933–1945 la que nos dio el poderío económico que compartimos con nuestros aliados para garantizar la derrota de Adolfo Hitler. De proponérnoslo, podríamos lograr esa clase de milagro económico manifiesto de nuevo.

Compara nuestra situación actual con la de la última semana de febrero de 1933, cuando Hermann Göring incendió el edificio del Reichstag (Parlamento) alemán al estilo del "11–S", en momentos en que un concierto de sinarquistas franceses y banqueros británicos y estadounidenses de Wall Street, con la ayuda del agitador Göring y el patrocinador de Leo Strauss, Carl Schmitt, acababan de hacer de Adolfo Hitler el dictador de Alemania. Ésta fue la amenaza que el presidente Roosevelt y nuestro EUA enfrentaron en ese instante, tanto a lo interno como en el extranjero.

En términos físicos, la población estadounidense de febrero de 1933 sufrió las secuelas terribles del desempleo generalizado, pero teníamos vastas riquezas inmediatas de reserva en nuestras granjas y fábricas ociosas, y en nuestros ferrocarriles y otra infraestructura económica básica. Hoy día, se emplean diversos trucos para disimular el índice aterrador de desempleo real, pero hemos perdido, o estamos por perder la mayoría de nuestras granjas, nuestras fábricas y nuestra infraestructura económica básica. Las reformas de Roosevelt movilizaron una fuerza laboral productiva inactiva, y el potencial ocioso de otros recursos. Hoy, como han mostrado los huracanes Rita y Katrina, hemos perdido gran parte de nuestros antiguos recursos en el transcurso de los últimos cuarenta y tantos años, en especial desde que el presidente Nixon, por consejo de Arthur Burns, George Shultz y otros, hundió el dólar estadounidense en 1971–1972.

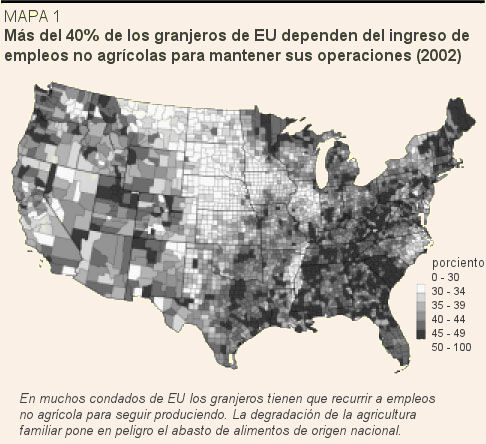

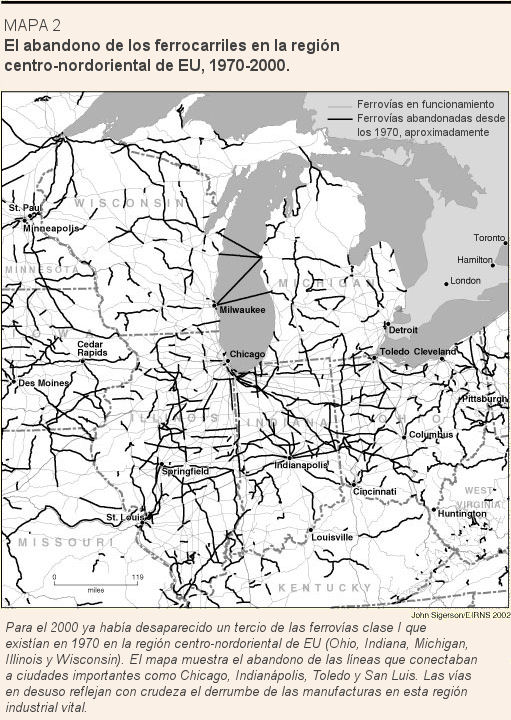

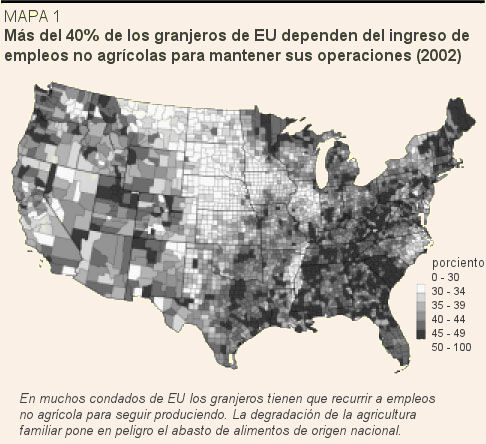

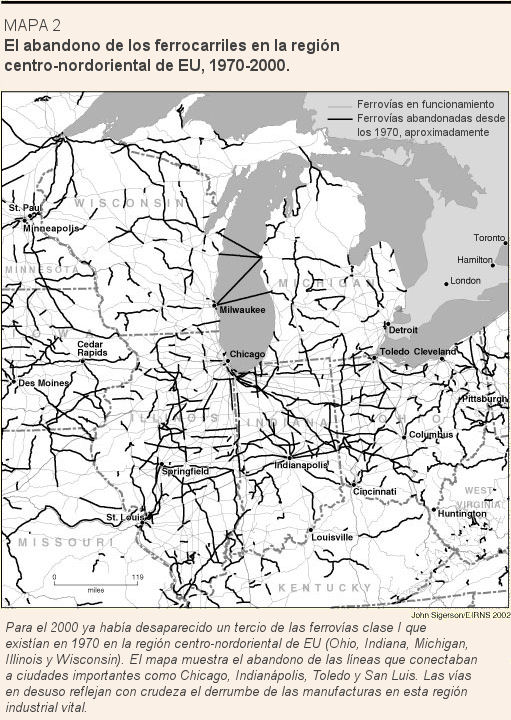

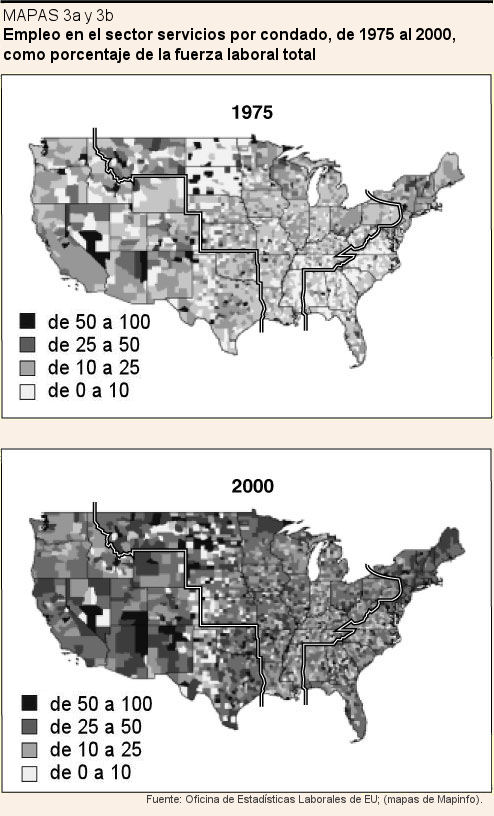

Por desgracia, muchos de nuestros ciudadanos de hecho hoy creen una gran mentira, la mentira de que la economía marcha "a la perfección", siempre y cuando el mercado del especulador de Wall Street mantenga la feliz apariencia de estarse disparando... hacia la destrucción inminente que nos espera en la estratosfera hiperinflacionaria. Revisa los hechos. Remóntate a los 1970, y traza desde ahí ciertas realidades físicas rigurosas hasta el presente. Observa las manufacturas. Ve las granjas agrícolas (mapa 1). Revisa la infraestructura económica básica (mapa 2 ). Mira el bajón de la productividad económica medida en términos de la sustitución de la mano de obra productiva calificada por la mano de obra al extremo barata en los "servicios" (mapas 3a y 3b).

Los efectos atroces de la degradación de nuestra economía nacional, de una orientada a la producción en el intervalo de 1945–1966, a la cada vez más pobre "economía de servicios", los vemos cuando examinamos fríamente las economías que, algunos que ignoran las realidades económicas, consideran nuestras principales "rivales" extranjeras, tales como las de India y China. Setenta por ciento de la población de India, y una proporción comparable de la de China, vive en una pobreza tremenda. ¿Por qué? Porque producen a los precios de exportación actuales de los mercados mundiales, que están muy por debajo del costo real de producción de esas naciones exportadoras. Al depender de estos mercados extranjeros para obtener los bienes que hemos dejado de producir nosotros mismos, mediante una variedad de sífilis o "sida" económico llamado "globalización", hemos creado una situación en la que un derrumbe del mercado estadounidense para los bienes de Asia implica un desplome terrible de esas economías que dependen de las exportaciones.

Entre tanto, en EU hemos venido financiando la guerra en Iraq, no con nuestros recursos económicos nacionales, sino con los préstamos pendientes de naciones extranjeras, préstamos cuyo vencimiento expiró ya hace mucho. Europa Occidental funciona al presente por debajo de sus niveles de equilibrio, bajo la asfixiante bota económica conocida como las "condiciones de Maastricht".

Hoy, al igual que en la Europa de mediados del siglo 14 bajo el yugo de los grandes usureros florentinos de Venecia, tales como la casa Bardi, EUA, las Américas y Europa son estrangulados en lo económico por el asfixiante derrumbe general acarreado por la usura de una horda de parásitos internacionales conocidos con nombres tales como "fondos compensatorios": la peste de los "derivados financieros" que nos ha impuesto Alan Greenspan al frente del sistema de la Reserva Federal estadounidense.

No todos los economistas destacados son del todo incompetentes. Una proporción significativa de los principales economistas profesionales, y de aquellos con aptitudes relacionadas, tienen cierta competencia para bregar con algunos aspectos del proceso económico en general. Entre esa minoría de economistas con una competencia relativa en los confines de su especialidad, hay tres problemas comunes que causan que yerren cuando tratan de entender algunos de los factores determinantes más fundamentales de las grandes crisis económicas de la historia pasada y presente.

Primero que nada, a casi todos los han condicionado a suponer, erróneamente, al igual que el Karl Marx adiestrado en Londres, que la clase de sistemas monetario~financieros que han imperado en los mercados mundiales desde la victoria de los liberales angloholandeses en febrero de 1763 con el tratado de París, es la base para definir los principios que guían el funcionamiento de las economías nacionales y mundiales modernas. Con rarísimas excepciones, todos cometen el error profesional fatal de pretender explicar el funcionamiento de las economías físicas desde la perspectiva de los sistemas monetario–financieros, y no, como lo haría un economista competente, a través de estudiar los desórdenes funcionales de los sistemas monetario–financieros acorde a las pautas de la economía física.

Al igual que los ideólogos liberales angloholandeses tales como John Locke, Bernard Mandeville, el obsceno François Quesnay, Adam Smith y el utilitarista Jeremías Bentham, procuran explicar el comportamiento de las economías con el supuesto de que las reglas económicas las dictan "hombrecillos verdes" imaginarios, en extremo inmorales, que arrojan dados bajo el piso del universo. Para Locke, los dados eran la "propiedad"; para Mandeville, el disfrute licencioso de los vicios privados; para Quesnay, los atributos mágicos de los títulos de propiedad de las tierras feudales; y, para Adam Smith, la mano invisible de la codicia, que, como Enron, esculca los bolsillos de los demás.

A un nivel apenas superior, prácticamente todas las teorías económicas populares modernas, entre ellas las recetas estadísticas radicales de los lunáticos de los fondos especulativos suponen, a modo de axioma, que los procesos económicos son mecanicistas cartesianos, y no procesos dinámicos como lo son la biosfera y las sociedades de verdad.

A un nivel moral e intelectual aun más bajo, se considera que los valores económicos son valores monetarios, o incluso, como creen aquéllos como el orate fascista fanático Ezra Pound, que cierta especie de "dinero honesto" tiene un valor natural.

La mayor parte de la estadística que se practica en el ultrajado nombre del pronóstico económico, sea marxista o de otra índole, deriva de estos tres elementos axiomáticos de incompetencia consumada en lo que para ellos es el método científico. Son los consejos de Merlín como esos los que conducen a naciones otrora grandiosas, como la nuestra, a la clase de infierno que hoy amenaza al mundo.

El actual economista profesional típico con una educación universitaria extraviada, rehúsa reconocer el hecho elemental de que cualquiera que tenga un enfoque ideológico monetarista u otro parecido se engaña a sí mismo o a su cliente, al hacerle caso omiso al hecho de que, cortar costos físicos de producción esenciales, entre ellos los costos básicos de la infraestructura física y social, en realidad encoge la economía real, como lo muestra esta tendencia principal característica de la economía estadounidense, en particular desde 1971–1972. La consecuencia de la mentalidad de tales economistas y de sus víctimas en el gobierno y la industria, es como el tipo que, hambriento, incorpora la carne a su dieta comiéndose tajadas de su propio cuerpo.

Por ejemplo, en la fabricación de autos y aviones, un producto inherentemente lucrativo tiene su origen esencial de largo plazo en la labor que realiza la clase tradicional de especialista en el diseño de máquinas–herramienta capacitado para construir la suerte de equipo experimental de prueba que confirma el descubrimiento de principios físicos universales. Así se determina la ganancia intrínseca de la producción a mediado y largo plazo. Remplaza la mente de ingenieros genuinos como esos imitando la clase de mentalidad de los especialistas en informática, que usan paquetes matemáticos para sacarle la vuelta a la ciencia física, y habrás eliminado de la ecuación el factor de la creatividad humana, lo que de modo inevitable te causará pérdidas conforme lo haces.

Dicho esto, examina dos casos más o menos comparables de pertinencia especial para este análisis: el del desplome de Alemania en 1923 y el de la fase final del partido del ciclo de 1987–2005, puesto en marcha bajo la batuta de Alan Greenspan.

En cualquier estudio competente del principio que rige a una economía moderna, las matemáticas contables carecen de autoridad independiente para definir la toma de decisiones en la producción. Las matemáticas son necesarias para coordinar las transacciones en una gran colectividad de conjuntos de voluntades individuales, con métodos encaminados a organizar el flujo del crédito en la forma de interacciones monetarias y de corte monetario, de tales modos que tiendan a estimular mejoras físicas en la productividad de una economía per cápita y por kilómetro cuadrado. En lo social, el objetivo es estimular y fomentar las iniciativas locales individuales y de otra índole, de modo que aumenten el ritmo de la ganancia física promedio de la economía en su conjunto, per cápita y por kilómetro cuadrado. Desde antes del establecimiento de la colonia de la bahía de Massachusetts en 1689, las sociedades sanas han usado el dinero, en tanto monopolio del gobierno, para crear formas de crédito conocidas como capital, con el cual se fomenta el mayor ritmo de aumento relativo de las facultades físicas productivas del trabajo. Ésta fue, por ejemplo, la intención implícita de las cláusulas pertinentes de la Constitución estadounidense, del modo en que perpetuó la práctica de la colonia de la bahía de Massachusetts de antes de 1689, a través de los escritos de Cotton Mather y Benjamín Franklin sobre el circulante fiduciario, pasando por el secretario del Tesoro Alexander Hamilton, a todos los pensadores más lúcidos de la actual versión de una tradición de "comercio justo", en vez de una de "libre comercio".

La función elemental de un economista profesional competente consiste en definir cómo todo el sistema integrado puede orientarse a optimizar cómo movilizar y organizar el ingenio creativo de la población a fin de que la sociedad genere el mayor ritmo de dominio sobre la naturaleza, per cápita y por kilómetro cuadrado. El mejor método para integrar la creatividad individual a toda la economía es el sistema proteccionista de "comercio justo", que nuestra república procuró mantener, desarrollar y proteger en todas las mejores épocas de nuestra nación.

No existía el equivalente de una economía política moderna en ninguna región conocida de la tierra antes del Renacimiento europeo del siglo 15. Hubo elementos económicos en algunos lugares antes, pero no economías nacionales. La economía nacional nació con el gran concilio ecuménico de Florencia y la obra de figuras tales como el fundador del Estado nacional moderno, Nicolás de Cusa (Concordantia cathólica, De docta ignorantia), y la fundación de los primeros Estados nacionales modernos definidos en tanto repúblicas: la Francia de Luis XI y la Inglaterra de Enrique VII. La economía del Estado nacional moderno la define la ley fundamental que establece el preámbulo de la Constitución federal de EU, que es la autoridad superior de dicha Constitución en cuanto a principios jurídicos. El principio central de la economía política es el del bienestar general, una noción adoptada del ágape de La república de Platón y de Corintios I:13 del apóstol cristiano Pablo. El establecimiento de Francia e Inglaterra como repúblicas representó el nacimiento de las economías políticas verdaderas, una cualidad institucional que nunca antes existió en ningún lugar conocido.

La ciencia de la economía nació con la obra de Leibniz, con el trabajo que realizó entre 1671 y 1716, en el que el principio físico del poder (o sea, de principios físicos universales descubiertos) definió la ciencia de la economía física, mi disciplina. La existencia sistemática de las economías reales es por definición un proceso dinámico antimecanicista, del modo en que V.I. Vernadsky precisó que la biosfera y la noosfera estaban organizadas como procesos dinámicos, en vez de mecanicistas (por ejemplo, los de corte euclidiano o cartesiano). La única forma de entender con competencia los aspectos esenciales tanto de la hiperinflación de la Alemania de 1923 como de la desintegración hiperinflacionaria del sistema de "Burbujas" Greenspan, es desde esta perspectiva dinámica.

Más o menos desde 1987, Greenspan rigió el sistema de la Reserva Federal como un sistema de suyo inflacionario. Fue sólo a principios del 2005 que las gestiones del sistema monetario–financiero internacional contuvieron las tendencias hiperinflacionarias, tales como la de la burbuja superinflacionaria de los títulos hipotecarios. Antes de principios de 1923 el sistema potencialmente hiperinflacionario de Alemania estaba dispuesto de forma parecida. Mientras los administradores del sistema superinflacionario ejercieron un control vertical, mantuvieron a raya el potencial creciente de un estallido hiperinflacionario. Pero, una vez rebasados los límites dinámicos de semejante contención, como ocurrió a principios del 2005, el potencial hiperinflacionario devino de pronto en una realidad cotidiana, como lo muestran los precios ahora disparados de muchas categorías de productos básicos, empezando por el del petróleo, así como la burbuja mortífera de la inflación en los precios de la vivienda.

En ambos casos, el de la Alemania de 1923 y el del mundo actual, el comportamiento de las burbujas podría describirse, hasta cierto punto, como el de sistemas dinámicos autoconfinados de una variedad geométrica. Una vez rebasados sus confines, la hiperinflación estalló, volcándose como por voluntad propia.

Así, los economistas y otros, que adolecen de la competencia para entender semejantes sistemas dinámicos, no reconocen el ritmo implícito al que crecerá la hiperinflación de aquí en adelante, hasta que pueda ocurrir un desplome generalizado. El peligro estriba en que, si subestiman la fuerza explosiva de estas burbujas, los gobiernos podrán demorarse demasiado antes de emprender las reformas radicales necesarias con la mayor urgencia para salvar a la civilización misma ahora.

Las civilizaciones no desaparecen por falta de alternativas, sino porque rechazan con tozudez los cambios que hay que hacer para que esa civilización llegue a puerto seguro, tal y como aun hoy muchos demócratas y otros todavía preferirían aferrarse por demasiado tiempo a viejos hábitos nefastos.